THE BEHAVIORAL INVESTOR

| 作者 | Daniel Crosby |

|---|---|

| 出版社 | 大和書報圖書股份有限公司 |

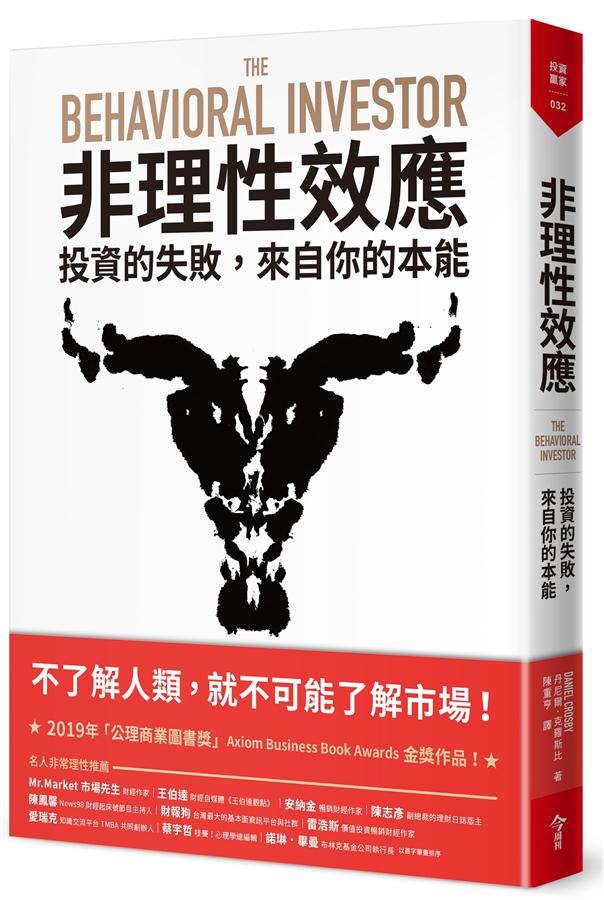

| 商品描述 | 非理性效應: 投資的失敗, 來自你的本能:一群貪得無厭、急躁和沮喪的人們,以非理性的行為創造了市場。不了解人性,就不可能了解市場!★行為金融學權威丹尼爾·克羅斯比博 |

| 作者 | Daniel Crosby |

|---|---|

| 出版社 | 大和書報圖書股份有限公司 |

| 商品描述 | 非理性效應: 投資的失敗, 來自你的本能:一群貪得無厭、急躁和沮喪的人們,以非理性的行為創造了市場。不了解人性,就不可能了解市場!★行為金融學權威丹尼爾·克羅斯比博 |

內容簡介 一群貪得無厭、急躁和沮喪的人們,以非理性的行為創造了市場。 不了解人性,就不可能了解市場! ★行為金融學權威丹尼爾·克羅斯比博士所撰! ★2019年「公理商業圖書獎」(Axiom Business Book Awards)金獎作品! 你知道嗎? ‧你的大腦其實是一個脾氣古怪又任性的老頭! ‧猴子、烏龜甚至是一塊石頭,都可能比你還擅長金融投資! ‧有尿有保庇,做重大投資決定前最好還是去上個廁所吧! ‧在市場裡,「太愛自己」不但不會讓你有艷遇,還很有可能讓你花大錢喔! ‧你窮極一生所追尋的財富和金錢,其實一點價值都沒有! 在黨同伐異的社會中,股票市場卻是一個例外的存在。我們天生就想融入環境,力求適應,但投資要求你特立獨行;我們天生會想保護自我,但要在投資市場上成功就要能夠顛覆自我;我們天生被設定為能提問:「為什麼?」,但在市場上,你更要學會提問:「為什麼不?」 ●成為一位行為投資人,就要把你過去學會的都消除乾淨,你越是少動、就能獲得更多;你越不去凸顯自己的特別,你才會越是特別!● 《紐約時報》暢銷書作家丹尼爾.克羅斯比在《非理性效應》中,從社會學、神經科學和心理學等角度出發,再以寓言式的敘事筆觸,來探討投資人行為。財富不只是財務、金融,它也跟心理層面大有關係。 本書即是針對金融財務提供最豐富也最全面的心理學涵義,同時也是增加財富、增長知識的最佳讀本。你將從書中接收到行為投資的最新資訊,並對於自己的投資行為進行全面檢驗;你將發現,自己前所未有地貼近市場,並更了解人類是怎樣的動物! 多數投資人這麼看投資市場 「這個世界其實就是一隻大烏龜背著一個大盤子,」老太婆繼續說:「烏龜就站在另一隻烏龜上頭,一隻站著一隻,一直站上去!」 投資人最好的情緒管理方式 古希臘的民間故事說,希臘伊薩卡國王奧德修斯想到一個避開危險女妖誘惑的方法:他把自己綁在桅杆上,然後叫水手用蜂蠟塞住耳朵。 一分鐘投資成果背後要花費的功力 畢卡索在寫生時,有粉絲很驚喜地走過來請大師為她畫畫,大師很快就畫好簡單肖像給她,然後說:「五千美元。」這價錢驚呆了她,於是她提醒大師這只花了五分鐘!大師看著她的眼睛說:「不,夫人,這花了我一生。」 我們與股災的距離 假如火雞只看歷史記錄的話,那牠完全不曉得自己有朝一日要大禍臨頭。因為飼主每天就是著帶水和飼料過來啊,根本沒想到他有一天會帶著斧頭過來!

各界推薦 非常理性推薦: Mr.Market市場先生/財經作家 王伯達/財經自媒體《王伯達觀點》 安納金/暢銷財經作家 陳志彥/副總裁的理財日誌版主 陳鳳馨/News98 財經起床號節目主持人 財報狗/台灣最大的基本面資訊平台與社群 雷浩斯/價值投資暢銷財經作家 愛瑞克/知識交流平台TMBA共同創辦人 蔡宇哲/哇賽!心理學總編輯 諾琳.畢曼/布林克基金公司執行長 (以首字筆畫排序) 這本著作是我近年來所閱讀的近百本投資理財書籍當中,最讓我眼睛為之一亮的一本!——安納金 本書是難得的佳作,是心理學與金融學的智慧結晶,我願意推薦給更多的人。——陳志彥 我們往往高估自己的自制力,實際上不管你學過再多的知識,都很難避免心理偏誤。《非理性效應》整理了投資心理學的最新研究,透過本書,你可以更好地認識自己,從而發揮自己最大的價值。相信每位讀者都能從這本書找到樂趣和精進自己投資決策的方式。——財報狗 很少有討論金融財務的專業書籍,既能提出質疑、刺激大家思考,又能讓人看得哈哈大笑,這本《非理性效應》就是這樣的著作。——諾琳.畢曼

作者介紹 丹尼爾.克羅斯比 Daniel Crosby丹尼爾.克羅斯比博士先後在楊百翰大學及愛默里大學接受正規教育,畢業後成為專業心理學家、行為金融專家及資產管理人,將所學運用在金融產品設計到選股上,以市場心理學的觀點加以分析研究。他是《紐約時報》暢銷書《Personal Benchmark》的共同作者,也是 Nocturne Capital 公司創辦人。在行為金融領域,他一向站在最前端,經常在《赫芬頓郵報》、《風險管理雜誌》以及網路媒體「WealthManagement.com」及「Investment News」專欄發表獨到心得和想法。陳重亨淡江大學國貿系畢業,曾任《財訊快報》、《經濟日報》編譯,譯作散見於財信、皇冠、時報、遠流、臉譜、麥田、新星球、聯經、今周刊等出版公司。譯有《行動的勇氣》《鍵盤參與時代來了!》《忍耐力》《獲利的法則》《自食惡果》《大緊縮》《失控的撙節》《正如身體駕御意識》。

產品目錄 推薦序:掌握正確的投資心法,享受優遊自在的人生!/安納金 推薦序:心理學與金融學的智慧結晶/陳志彥 推薦序:你的決策不是最好的決策/財報狗 推薦序:不先了解自己,就無法財富增長/諾琳.畢曼 自序:為了大無畏的夢想 第一部:行為投資人 第一章:猴子與投資人的差別 編造故事的能力 越愚蠢的思考習慣越有利社交 資本市場的那隻烏龜 第二章:打開投資人的大腦 大腦,是任性的糟老頭 一碰到錢就失常 你只記得開頭與結尾 人類對於金錢永遠不會感到滿足 大腦習慣追高殺低 第三章:你了解你的身體嗎? 為什麼我們投資會吃癟? 財務成功的祕訣:先去尿尿 壓力影響投資決策 對虧損的恐懼永遠不會消失 第二部:投資人心理學 第四章:活著,就一定會「膨風」 人人都愛舒適圈 不斷證明自己很厲害的渴望 你理性,因為這事與你無關 逆火效應 投資界最常忽視的名言:我不知道 每個人都是獨一無二的不平凡 第五章:以不變應萬變 維持不變的幸福感 人類都懶得用腦 不敢承擔改變帶來的風險 孩子是自家的可愛 最害怕的事,最可能成真 熟悉的甜味 第六章:投資人的眼睛都在看哪裡? 故事的力量 見血才是頭條 股票投資刺激人類的「故事大腦」 見樹不見林的大數據時代 以簡單規則掌握大局 噪音的好處 隨處都有的資訊不代表有用 第七章:快樂的人比較容易中樂透嗎? 情感,是我們的朋友還是敵人? 誰說人是理性的? 情感會影響機率評估 情感影響對時間的看法 消除情緒讓你發大財 情感會先於理性表現出來 適當的時候才運用情緒 第三部:成為行為投資人 第八章:行為投資人克制自我 (一)過度精確 (二)過度定位 (三)過度估算 對抗自我意識的工具 第九章:行為投資人克服保守傾向 保守傾向的來源 對抗保守傾向的工具 第十章:行為投資人磨練專注力 投資點子的三項測試 對抗注意力偏誤的工具 第十一章:行為投資人的情緒管理 克服情緒影響的工具: (一)不要想打敗情緒,而是融入情緒 (二)沉思冥想 (三)管理強烈的情感 (四)自動化、自動化、自動化 (五)學會辨識情感 第四部:建立行為投資組合 第十二章:投資的第三條道路 被動式投資法:量化測定就搞砸 主動式投資法:客戶的遊艇在哪裡? 第十三章:行為投資法以規則為基礎 直覺的證據 自由意志 意志力 第十四章:行為投資優先考慮風險 辛勞和麻煩 泡沫行情的類型 投資人的「聖人狀態」 信任但要核實求證 避免恐懼 規則和例外 第十五章:行為投資各有巧妙不同 最後一個打擊率四成的球員? 技巧包裝下的運氣 運氣及其影響 第十六章:檢視行為投資因素 價值的驗證 動能的證據 反身性:價值和動能共舞 結語:忍到最後

| 書名 / | 非理性效應: 投資的失敗, 來自你的本能 |

|---|---|

| 作者 / | Daniel Crosby |

| 簡介 / | 非理性效應: 投資的失敗, 來自你的本能:一群貪得無厭、急躁和沮喪的人們,以非理性的行為創造了市場。不了解人性,就不可能了解市場!★行為金融學權威丹尼爾·克羅斯比博 |

| 出版社 / | 大和書報圖書股份有限公司 |

| ISBN13 / | 9789579054317 |

| ISBN10 / | 9579054312 |

| EAN / | 9789579054317 |

| 誠品26碼 / | 2681784744007 |

| 頁數 / | 336 |

| 開數 / | 18K |

| 注音版 / | 否 |

| 裝訂 / | P:平裝 |

| 語言 / | 1:中文 繁體 |

| 級別 / | N:無 |

最佳賣點 : ★行為金融學權威丹尼爾·克羅斯比博士所撰!

★2019年「公理商業圖書獎」(Axiom Business Book Awards)金獎作品!

自序 : 【自序】為了大無畏的夢想

高貴的讀者,我希望這本書在資產管理心理學方面,是有史以來最全面的指南。這個目標肯定非常大膽,但我認為像寫書這種吃力不討好的工作,一定要有大無畏的夢想才合適。

為了滿足它設定的全部標準,《非理性效應》在具體的投資組合建構之前,要先對人性進行全面考察。我們要先深入了解人類的決策模式,才會知道要怎麼做投資。

本書由以下四個部分組成:

‧第一部:從社會學、神經醫學及生理科學等角度,全面檢視妨礙我們做出明智投資決策的各種障礙,並提出深入淺出的說明和解釋。讀者從這部分的討論,可以更深入理解外部因素如何影響我們做出選擇,因為對於自由意志探討的新發現,也讓我們在決策時感到些許不安。

‧第二部:討論影響投資行為的四種主要心理傾向。雖然人類行為無疑複雜多變,但在投資脈絡中,我們的決策選擇大都還是受到四種因素之一的影響。這部分的討論會讓讀者更加了解自己的行為,更加謙虛,並獲得觀照全局的視野。

‧第三部:根據第一部及第二部的探討和理解,提供實務方法克服前幾章談過的一些問題。讀者讀完這部以後,或許對自己的信心不像過去那般強烈,甚至對於我們所處的這個世界難以捉摸的不確定性,而感到不安。但是大家不必太膽心啦!我保證這樣的理解到最後反而會帶來許多幫助。

‧第四部:我們要提供一種與時下主流的各種主動或被動式的投資方法完全不同的「第三種」投資方式,同時也要提出一套與行為缺陷和現實脈絡更為契合的財富管理架構。讀者會更深入了解各種流行投資方法的心理基礎,諸如價值投資法、動能投資法(momentum)等,並且知道為什麼各種成功的投資方法必定都以心理學為其核心。讀完這部分的讀者,或許會想要徹底翻新整頓他們目前正在使用的投資方法,而這很可能就是各位應該要做的事。

認真思考起來的話,財富不只是財務、金融,也跟心理層面大有關係。我衷心期盼這本書能帶給各位多重而深入的理解,不但增加知識,提升投資報酬,同時也讓你的生活更有樂趣。

獻給我們的遠大目標!

丹尼爾.克羅斯比博士(C. Daniel Crosby, Ph.D.)

推薦序 : 【推薦序一】掌握正確的投資心法,享受優遊自在的人生!

這本著作是我近年來所閱讀的近百本投資理財書籍當中,最眼睛為之一亮的一本!

首先,此書並不是市面上那種有許多線圖和數據圖表的投資書籍,而是少數以文字為主,深談投資心法的作品。在市面上將近八成都在談論投資進出與選股技巧的書籍中,由老手們透過豐富的實務經驗所寫下的心法指導,更彌足珍貴!

其次,作者生動的說故事能力,彷彿用著《人類大歷史》作者、知名歷史學家哈拉瑞的筆調,以幽默風趣的文字描繪出投資人所面對種種現實難題,再以他身為一位優秀的資產管理者結合心理學家的專業視角,提出解決之道。

他是當今市場上少見能夠兼備文學家的氣息與投資專業素養於一身的作者,誠屬稀有,令人欽佩!

作者巧妙地揉合了人類歷史學、生物學、神經科學、心理學和哲學,娓娓道來金融市場的人們所表現出的那些「不能確切指為愚蠢,但也談不上智慧」的各種行為與習慣。幫助讀者理解前因後果與殘酷現實之外,他文筆犀利自由穿梭於過去人類歷史與最新現代投資實務發展之間,解答許多散戶投資人遲遲未能解開的難題,這是此書最值得一看之處。

有關投資組合運作方面,作者以他個人在投資實務業界的豐富經驗,融入博覽群書所獲得的智慧交叉比對。他提出,儘管投資沒有所謂的「正確答案」,但匯集相當分量的證據指向一些共同的方向:

‧系統優於自由裁量權。

‧多元分散與信念可以並存。

‧為泡沫行情破裂做好準備,但不必過度在意。

‧如果是說到資訊的話,少就是多。

‧要找出證據、理論和行為根源。

以上幾點,正是我長期在市場當中所傳達的信念。尤其是系統優於自由裁量權,以及找出證據、理論和行為根源方面,我主張投資的PDCA:事前觀察與分析(Plan)、記錄決策判斷依據並確實執行(Do)、事後回顧與檢討(Check)、據以改良(Action),這樣不斷而且有紀律地將PDCA日復一日的執行,這個輪子隨著啟動輪軸滾動得愈多次,所累加的成果會產生複利效應,而許多高手實力的累積以及投資系統的穩健性就是這樣不斷提升的。

我強調,每一位投資人一定要花心思在建構適配自己投資哲學、習慣的操作頻率與風險承受度等穩固可靠的基礎架構上,才能支撐起一套屬於自己的投資決策判斷系統,才能真正達到財富自由的基礎。

不要試圖帶上別人的眼鏡去看行情,因為適合他人的眼鏡度數很少會適合我們,也切勿直接套用別人的系統,因為所謂「投資的聖杯」,不一定適合每個人,就像灰姑娘的玻璃鞋也不是人人都合腳。

我所認識的好幾位在四十歲左右就能夠在投資市場賺夠財富而享受自由的優秀投資者,都花很少時間在雜訊上、但以更多時間在檢視強化屬於自己的一套系統。

事實上,清楚知道自己要的是甚麼(見自己)、認清市場運作背後的基本原理(見天地),投資人並不需要很多的資訊,這就是「少即是多」的真理。

最後,我衷心期盼每一位讀者和投資人,都能夠透過此書的協助,找到屬於自己的一套投資哲學,沒有最好,只有最適合;掌握正確的投資心法,便能享受清閒而優遊自在的人生!

願善良、紀律、智慧與你我同在!

安納金

暢銷書《一個投機者的告白實戰書》、《高手的養成》、《散戶的50道難題》作者

【推薦序二】心理學與金融學的智慧結晶

「隨著年紀越大,我已經無法像年輕時那樣做快速的心算,但我現在比二十五歲或三十歲時的自己更了解投資人的行為了,這很重要!」——巴菲特

看過美國的電視劇《金融之戰》(Billions),描述的是華爾街兩大重量級人物之間的鬥爭:正直強悍的美國檢察官查克,與天才型避險基金大亨巴比。而在兩位男主角之外,女主角溫蒂的表現也很亮眼。

在劇中,溫蒂與查克是夫妻,但她也在巴比的避險基金公司上班,三人間錯綜複雜的糾葛,讓兩位男主角之間不僅僅是檢察官與犯罪嫌疑人的關係那麼簡單。

然而,溫蒂在避險基金公司的職務才是我想要在這篇文章談的重點。溫蒂是公司裡的心理醫生,公司裡面特地配置了這樣的職務,對於台灣的人來說很新鮮也很陌生。畢竟在台灣,連心理醫生都不常見了,更何況是企業心理醫生呢。

可是,為什麼避險基金的公司裡需要心理醫生呢?

日理萬機的交易員隨手敲敲電腦鍵盤,就經手數億美元的金額,難道這些人有心理上的問題?其實這樣的說法也沒錯。

交易員們,確實有心理問題,而更準確的說法是,不僅僅是交易員,其實我們每個人,在投資的時候,或多或少都有心理問題。

投資人尊稱為「證券分析之父」的班傑明・葛拉漢(Benjamin Graham)教授,在半世紀之前就曾說:「投資人最大的敵人是自己。」巴菲特也曾說:「成功投資並不需要具備很高的智商,但需要有控制情緒的能力。」

這些偉大的人物都提醒我們,「人類的行為」才是決定投資成果的關鍵。但過去相關的知識很有限,這些警告也很難真正引起投資人的關注。

傳統上經濟學的理論都假設人是「理性」的,每個人在做決策的時候都會理性地考量自己的最大利益後,再來做選擇。然而這樣的假設,卻不符合我們的生活經驗,實際上我們總是看到人們有太多不理性的行為。

於是,一群經濟學學者開始挑戰傳統經濟學的這個理論假設,特別結合了心理學上的許多專業知識,形成了經濟學的一個分支——行為經濟學。

近年來已有多位頂尖人物以這方面的研究獲得諾貝爾經濟學獎的肯定,如二○○二年諾貝爾經濟學獎得主丹尼爾・卡內曼(Daniel Kahneman)教授、二○一三年羅伯・席勒(Robert Shiller)教授和二○一七年芝加哥大學的理查・塞勒(Richard Thaler)教授。

經過這些年來的努力,越來越多人開始意識並認同人類是不理性的。而這研究也開始運用到了金融投資上,稱為行為金融學(Behavioral Finance)。我一直都很關注行為金融學的研究,越深入探討,我就越能理解投資人失敗或成功的原因。

因此,我在十多年前出版第一本書的時候,就介紹了相關的概念。隨著網路普及,資訊流通,更多金融專業人士在網路上分享行為金融學相關的知識與應用,讓我們能夠對人們面對投資上所碰到的問題有更深入的認識。

本書作者丹尼爾・克羅斯比博士,是近年來在行為金融學領域相當活耀的人物之一。他有很特別的資歷:他是心理學博士,曾經擔任過臨床心理諮商師,之後轉往金融業,主要的工作是協助投資顧問認知投資人在投資時的心理情緒問題。

丹尼爾博士所做的事情,就跟溫蒂所做的事情一樣。溫蒂在劇中協助交易員克服情緒問題進而提升投資績效,據我所知,在美國有越來越多的金融機構開始配備這樣的專業人員。

丹尼爾博士藉由自己在心理學領域的專業,協助金融從業人員掌握自身的投資情緒,而現在藉由他的這本書《非理性效應》,我們也將更認識「自己」。

丹尼爾博士點出,通常我們衡量投資的風險時,標準的教科書會告訴我們有兩種投資風險,分別是系統風險(或稱為市場風險)與非系統風險(非市場風險),但還有另一個很關鍵的風險,卻鮮有人提及那就是行為風險,本書就是補足這個重要的部分。

本書一大優點,那就是閱讀起來很輕鬆愉快!

過去有些關於行為經濟學或是行為金融學的書籍,都是學者所撰,難免文句艱澀,一般投資人閱讀起來很辛苦。但本書完全沒有這方面的問題,不論你是金融從業人員,或你只是單純想要幫自己創造良好績效,本書都是非常棒的參考書籍。

我收到出版社寄來的書稿之後,利用幾次在高鐵上的零碎時間就閱讀完本書,獲益良多,相信你也能夠花幾個小時就輕鬆閱讀完畢。我保證你在讀過本書後,對於投資將有更不同的想法,也能夠讓你的投資智慧更上一層。

本書是難得的佳作,是心理學與金融學的智慧結晶,我願意推薦給更多的人。

陳志彥(副總裁的理財日誌版主)

【推薦序三】你的決策不是最好的決策

《非理性效應》不只是一本幫助你做好投資的書,更是一本幫你做好任何決策的書。

我們每個人,每天要做出三萬五千個決定,從早餐要吃什麼,到逛書局挑選哪一本書,都需要我們有意識或意識地做出判斷。可是,這些決定大部分都不是透過客觀的「好與不好」判斷,而是在不知不覺中,被各種因素影響。

近幾年心理學和行為經濟學蓬勃發展,我們漸漸發現人類不如我們所想的理性,還常常做出不理性的決策。在大部分的情況下,這些不理性決策不會造成太大的傷害,例如當你無意識地跟著人群走出電梯,才發現這根本不是你要去的那層樓,你不會有重大損失,只是損失一點時間而已。然而,當我們需要做重大決策時,若能了解我們可能忽略的盲點,並有效地迴避問題,能讓你受益良多。

《非理性效應》這本書最大的價值,在於它指出了投資上的各種盲點,並提供處理這些不理性行為的方法。

作者說他希望這本書成為有史以來最全面的投資心理學指南,而他也確實做了很多功課,他在書中整理了社會學、心理學、神經科學各領域相關的研究,讓我們更加了解大腦如何運作。有些實驗你可能曾經在其他地方看過,但很少有書整理得這麼完整全面。透過這些實驗,你也會訝異地發現,自己跟這些受試者並無不同,我們都沒有自已想的那樣理性和聰明。

幾年前,我剛開始接觸行為經濟學的各種認知偏誤,內心受到了很大的打擊,學習過程充滿著慌張的情緒和壓力。我將自己代入了每個行為偏誤的例子,一再被提醒:「你做的決策不是最好的決策。」

如果你在閱讀過程中也有同樣的感覺,不用過度緊張。了解自己的缺點是一件好事,那代表我們有機會好好思考如何應對它們。

本書的第一部份和第二部分指出各種認知偏誤和障礙,讓我們理解外部因素和身心狀況如何影響我們的投資;第三部分和第四部分提供了方法供我們參考,讓我們有機會避免投資上可能發生的認知偏誤。

除了試圖減少自己的不理性決策,我建議讀者也可以嘗試去找出市場上的集體不理性決策的狀況。在大部分的情況下,市場是有效率與理性的市場,股票的價格可以合理反映其內在價值。但少數情況下,單一股票甚至是整體市場,可能發生集體不理性的狀況。這種時候,也許就是你的獲利機會。

如果想要善用這本書的內容,一定要參考書中的內容,建立一套屬於自己的投資系統。正如作者所說:「我這本書其實濃縮成三句話就夠了:自動化!自動化!自動化!不管市場狀況如何,許多激動的情感元素都可以藉由嚴格遵守投資系統的規則來消除。」

我們往往高估自己的自制力,實際上不管你學過再多的知識,都還是很難避免心理偏誤。最有效的方法,就是建立一套自己理解且相信的投資系統,然後持之以恆地使用它。

《非理性效應》整理了投資心理學的最新研究,透過這本書,你可以更好地認識自己,從而發揮自己的最大價值。

相信每位讀者都能從這本書之中找到樂趣和精進自己的點子。

財報狗(台灣最大的基本面資訊平台與社群)

【推薦序四】不先了解自己,就無法財富增長

過去三十年來的大部分時間,我都是跟財務顧問和投資人一起工作。在這段期間,我見識過市場的暴漲暴跌、泡沫炒作和崩盤重挫;現在我堅定相信,投資行為的掌握才是成功與失敗的區別。我在華爾街跟一些最聰明的人一起工作過,根據這三十年來的經驗,我有信心這麼說:如果投資人不先去了解自己,再好的投資智慧都沒用。任何一種獨特的投資方法,最重要的核心就是行為投資。

二○一二年,我開始跟丹尼爾.克羅斯比博士合作,當時他是要為我們公司建立一套系統架構,幫財務顧問捕捉複雜多變的「行為特徵」,找到能夠協助客戶帶來優異投資績效的穩定行為。由於這項合作非常成功,我們後來又更加深入探索行為金融學,繼續跟丹尼爾合作,創辦「TCO成果中心」(The Center for Outcomes),針對那些尋求投顧服務但遵行率不及五成的客戶進行指導訓練。各位要是光聽不做,再厲害的投資建議也發揮不了效果!

這本書談到的許多觀念,都是結合多年來實際工作經驗,和投資方面的心理文獻徹底融會貫通而成。只有透過理論與實踐的融合,我們才能保護投資人免於最大敵人的侵擾——也就是他們自己。

閱讀新書,我最喜歡的是那種踏進未知領域的感覺,不知道自己將要學到什麼新東西。我會不會開始懷疑那些我過去珍視的想法?看完之後,我會不會獲得一些改變生活的新資訊?雖然有很多投資書籍都在炒冷飯、老調重彈,但這本《非理性效應》可是提出了全新規畫和投資新典範的願景。

丹尼爾筆走龍蛇,旁徵博引,令人眼花撩亂,目不暇給。雖然有時讓人覺得怪異,但資訊含金量高超豐厚。不管是把猴子和金融市場做對比,或是從醜陋的德國小鎮談到我們總是安於現狀的偏好,《非理性效應》都能讓讀者輕鬆理解這些現象背後的複雜原理。讀者也會深深相信,如果不先了解「人」,就不可能了解市場,而丹尼爾正是指引我們穿越人性迷宮的絕佳引導。

丹尼爾透過科學和歷史的分析,清楚表明我們人類的大腦雖然演化精密,在生物界中無可匹敵,但是對於長期投資還是非常不適合,存在許多缺陷。人類雖然是地球上演化最快速的物種,但是對於現代生活的各種需求,也還是沒有完全做好準備。而這本書最大的希望,就是檢視那些我們最容易屈服的心理陷阱,為那些行為缺陷找到解決方案。

《非理性效應》以幽默、智慧和最重要的熱情,提供一系列思考和想法,豐富我的生活,也豐富了我的財富。那些最好的投資書籍都明白,如果不先了解自己,就絕對別想財富成長,而《非理性效應》正是帶來金融新觀念的最佳典範。

很少有討論金融財務的專業書籍,既能提出質疑、刺激大家思考,又能讓人看得哈哈大笑,這本《非理性效應》就是這樣的著作。我相信各位也會跟我一樣,發現它既有趣又有力!

諾琳.畢曼(Noreen D. Beaman)

布林克基金公司(Brinker Capital)執行長

內文 : 【內文試閱】

第一章:猴子和投資人的差別

「為什麼有時候,我連早餐都還沒吃,就出現六件根本不該發生的事情啊!」

─路易斯.卡羅(Lewis Carroll)

《愛麗絲夢遊奇境》(Alice in Wonderland)

想像一下,你坐在豪華客機的頭等艙,馬上就要開始延宕已久的夏威夷假期。為了今天順利出遊,你前一晚一直忙到深夜,如今癱在豪華座椅位上接受空服員的迎賓美酒,感受到脖子和肩膀上的緊繃僵硬漸漸舒緩。更妙的是,你身邊就坐著一個超有魅力的美女或帥哥,你們繞過機上尋常的客套與拘謹,馬上談得熱絡投契。這趟旅程一開始就讓你覺得時間過得飛快。

航行一小時後,飛機偶爾碰上亂流。這也不完全是壞事,因為你和鄰伴一起抓緊扶手時,正是兩個人的手相互碰觸的好機會。一起發出的笑聲消除了恐懼,然而隨著騷動持續,你開始擔心這可不像尋常的風暴。你環顧四周,發現空服員的臉上似乎也有類似的隱憂,他們的一舉一動,好像都帶著某種目的。時間一分一秒地過去,暴風雨似乎越來越強,飛機的每次顛簸起伏,都讓你覺得好想吐。剛剛氣定神閒的機長廣播,現在充滿了恐懼。當你發現機身傾斜而且晃動不止時,廣播也隨之尖叫:「抱頭彎腰!準備迎接撞擊!」

當你恢復意識的時候,發現自己距離燒焦的飛機殘骸約一百公尺,匆匆檢視四周之後,更發現最糟糕的狀況:大家都死了,只有你還活著。你兩手抱頭,心裡七上八下,腦子裡穿梭跳躍過一千種畫面:「再來又會怎樣?」但很快就聽到一種不尋常的聲音打斷思慮。

那是爪子抓搔的聲音。更大的抓搔聲。砰!

你的眼睛盯著這片陌生環境,直到發現騷動聲音的來源,那是已經摔壞的籠子,上頭帶著「亞特蘭大動物園財產」的牌子。最後,籠子的主人終於現身:是一隻安哥拉疣猴(Angolan Colobus)。

編造故事的能力

在這趟不幸的航程中,你和那隻猴子是唯二的生還者。假設搜救隊花了十八個月才發現你們墜機的無人荒島,當搜救隊到達時,你認為是你還是那隻猴子會過得比較好?各位要是夠誠實的話,大概也會跟我一樣認為,假如被拋在哪個莫名其妙的地方要自力更生地活下去,那隻猴子肯定是比起你、我更有機會吧。當搜救隊到達時,他們很可能只會找到我們人類被陽光曬得雪白的遺骨,而猴子則是在荒島上快樂遊蕩,不必關在動物園被遠足的小學生指指點點訕笑嘲弄。

歷史學家哈拉瑞(Yuval Noah Harari)在他精采的TED演講「天堂裡的香蕉」(Bananas in heaven;台譯片名「人類如何稱霸地球」)中,要求我們考慮一個更奇怪而且更不合理的狀況。現在想像一下,那架飛機上有一千個人和一千隻猴子,而且他們都倖免於難,墜機後在荒島自力求生。那麼搜救隊在一年半以後找到這個荒島,結果也跟剛才一樣嗎?很可能不是。在後面這種狀況下,人類會比較有優勢,這也是我們可以建立大型社會和運作資本市場的核心能力:我們彼此能夠靈活合作。

當然也不是說能合作就會贏,哈拉瑞指出,像蜜蜂或螞蟻雖然也會合作,但只能以一種非常僵化的階層方式來進行。這位歷史學家開玩笑說,蜜蜂好像是不太可能搞政變,例如殺掉蜂后,大家一起建立蜜蜂共和國。蜜蜂和螞蟻雖然能夠合作來完成一些很大的事情,但牠們在認知能力上不夠靈活,因此限制了牠們在食物鏈中的提升。而猴子非常聰明,並且具備複雜的社會結構,但是牠們在從事有意義的社交互動上,對象的數目卻受到較大的限制。心理學家指出,人類能夠從事有意義社交互動的人數,大約是一百五十位;以此標準來評估我們的靈長類表兄弟,就能看出牠們有多大能耐。猴子的社交對象大約在超過一百位之後,就開始無法精確了解對方,無法對牠們的行為、性格和意圖做出準確判斷。正是因為這樣,猴子文明的規模和複雜度才大為受限。

如果說,蜜蜂的組織是因為天生的指令,黑猩猩是靠緊密的社交互動,那麼人類在動物王國中的優勢,則是源自一種根據「社會敘事」(social narratives)來行動的傾向。簡單地說,就是我們人類自己會編造這個世界的故事,然後把它當作是真實。哈拉瑞在其權威著作《人類大歷史》(Sapiens)中指出:「就目前所知,只有智人才會談論他們從沒看過、摸過或嗅聞過的東西。」猴子或許也能表達「河邊有隻馴鹿」,但牠們永遠無法傳達「河邊的那頭馴鹿就是我們城市的精神守護者」這種意思。

這種對於虛構幻想的溝通能力,不但讓我們創造出各種社會結構,也幫助彼此得以預測行為,因此培養出可靠的信任感。比方說,阿拉巴馬州、天主教會、美國憲法或是人類不可剝奪的公民權利,這些東西嚴格來說都不具實體,但我們都認為這是真有其事,都是真實,並因此採取對應行動,這樣的相互信賴讓人類可以更為有序地建設文明。這種創造集體幻想並深信不疑的能力,「正是智人統治世界,螞蟻只配吃我們的廚餘,而黑猩猩被關在動物園」的原因。

如果說,人類這個物種的統治地位,來自我們對虛構事物的共同信仰,那麼這裡頭有一種虛構物更是威力驚人:金錢。哈拉瑞毫不猶豫地說道:「人類有史以來最普遍也最有效的相互信任體系,就是金錢!」事實上,那張大家辛苦追逐、夢寐以求又十足煩惱的小紙片,本身根本沒價值啊。不管是貨幣還是資本市場,都是我們一起幻想出來的,它的價值來自心理而非實體。金融市場本來就是人類自己想像出來的,所以如果想要了解金融,又不先了解它們的起源,那就太傻啦。如果不先了解人類,就不可能了解市場。

越愚蠢的習慣越有利社交

人的一生很少會碰上完全沒壞事的好事,比方說喜獲麟兒那一晚大家當然很興奮,但也是擔心到睡不著;碰上橫財賺大錢當然高興,但恐怕是會引來貪婪親戚的覬覦。人類的最大天賦也是如此禍福參半。那個讓大家團結在一起,從而產生股票市場的敘事能力,也會讓我們在那個市場裡頭做出糟糕的決策!《理性之謎》(The Enigma of Reason)的作者梅西耶(Hugo Mercier)和斯珀伯(Dan Sperber)指出:嚴格來說,人類演化出來的思維方式並不「正確」,但是那種維護共同信仰的穩定,卻是人類物種之所以成功的基礎。

我們來比較一下動物和人類對於信念的不同處置,就能更全面地理解這個概念。我們人類會因為發現跟深刻信念背道而馳的想法,而在認知上感受到不協調的痛苦,比方說,相信「自己支持的政黨,其成員都是聰明而善良」,但發現事實並非如此。就算是碰上客觀事實,例如該政黨明明政策失敗、領導能力不足,或是政黨路線與科學現實相矛盾等種種不堪,但原先的政治信賴常常還是難以扭轉。這是因為,起初就是從那些共同信念開始,把人類團結在一起的,所以就算碰上非常明顯的矛盾,要打破這樣的聯繫也絕非易事。一個改變初衷、面對現實、承認錯誤的政黨狂熱者,必定要付出巨大的社交代價,失去許多社會關係。這種心理上的變化,就算是再合情合理,也一樣對人之所以為人帶來許多破壞。

現在,假設有一隻懷抱信念的瞪羚,牠認為:「這裡沒有獅子。」但只要聽到樹叢沙沙作響,牠馬上就會落跑,不然就會被吃掉。動物的溝通交流就像是二進位的思考:有獅子或沒獅子?跑去躲起來,或是留下來獵食?

具備複雜思考能力的人類,也具有更嚴重的自我欺騙和非理性。一頭瞪羚要是像人類一樣想太多,牠發現樹叢沙沙作響還是會覺得那裡怎麼會躲著一隻獅子呢,說不定到最後還很高興地被吃掉。欠缺客觀推理能力的瞪羚,大概活不了多久,恐怕也無法留下後代,所以這對整個瞪羚物種來說也算是好事。

但人類的情況卻不是這樣,附和集體主義和非理性的聚眾狂熱,反而可能帶來更大的創造力。因為我們最講究效忠小團體,所以那些自誇自大、貶低他者、躲避科學檢驗的人,可能從他人那兒獲得更大的權力和更多的尊重。就像梅西耶和斯珀伯所說的那樣:「從『知識分子』的角度來看,那些奇怪、愚蠢或純粹就是傻氣的思考習慣,從社交互動的角度而言卻可能是聰明伶俐。」

規則的例外

在社會瀰漫著一股黨同伐異的氣氛中,股票市場卻是一個例外的存在。我們生來就想融入環境,力求適應,但投資要求你特立獨行。我們天性保護自我,但要在投資市場上成功就要能夠顛覆自我。我們天生被設定為能提問:「為什麼?」但也要學會提問:「為什麼不?」我們的城市、教堂、歷史文獻甚至是資本市場,都是來自我們對那些虛構事物的忠誠擁戴,故而人之所以為人,正是因為我們相信這些共同迷思。但是要成為偉大的投資客,你必須學會不相信那些迷思。

資本市場的那隻烏龜

已經過世的天文物理大師霍金(Stephen Hawking)在他一九八八年出版的《時間簡史》(A Brief History of Time)中,說了一個大家都知道的故事,可以代表我們想要探索世界的求知欲望,也反映出在求知探索中有時候我們也樂意接受虛構的答案:

有位著名的科學家做了一次天文學演講,他說地球繞著太陽公轉,太陽又繞著集合許多恆星的銀河系中心公轉。講演結束的時候,後排有位小老太太站起來嚷道:「你說這些全是胡扯!這世界其實就是一隻大烏龜背著一個大盤子。」科學家露出高傲的微笑,回問說:「那麼這隻烏龜站在什麼上面呢?」老太婆答說:「你好聰明啊!年輕人,好聰明!牠就站在另一隻烏龜上頭,一隻站著一隻,一直站上去!」

打從遠古時代,就不斷有科學家、教士、哲學家在尋找最根本的答案,儘管這個過程不盡完美,但時間累積得夠長,還是會帶來一些不錯的結果。就好比說,古代的鍊金術吧!我們現在都以為那是古代人貪心地想把普通金屬鍊成黃金,但鍊金術士其實就是想要找到「最底下那隻烏龜」。作家路易斯.湯瑪士(Lewis Thomas)寫道:

鍊金術從很久以前就在傳達人類最深沉也最古老的願望:希望這個世界是合理的。這背後的假設是,這地球上所有的東西,一定是某種單一、原始的物質所構成,而鍊金術士幾百年來的努力,就是想把這個最原始的物質分離出來、重新排列。要是可以把它找出來,那麼再也沒有什麼東西是人類無法理解的。

說到底,參與金融活動的每個人也像鍊金術士一樣,都是在觀察市場現象、努力尋找那個根本原因。

這種對於資本市場長久真相的探索,並不僅僅是某種哲學上的求知而已。剛好相反,了解市場由什麼組成(或者說,是由誰組成),正是改善投資的第一步。我們人類關於原子的概念,最早是以為它像個鋼珠承軸,一種封閉而堅硬的球體。後來又以為它是不可分割、不能分解的,甚至到了開始提出更小粒子的假設時,其實整個概念還是錯的。電子最早是被認為在正電荷中飄浮,就像我們太陽系中的行星那樣。基本上,我們人類就是以為宇宙是由,呃,一種很小的宇宙組合而成。這是一種美麗的幻想,很適合人類對於秩序與對稱的需求,但完全無法藉此建構出具備描述與預測功能的模型。

就像早期對原子的研究一樣,我們對於金融市場的研究,一直因為追求數學上的完美而忽略它在現實世界的應用性質。傳統的金融典範,都強調市場是由一群「理性」參與者所組成。這裡所謂的「理性」主要有兩個特徵:第一是,理性的市場參與者能夠獲得新資訊,並藉此馬上更新信念;第二是,理性市場參與者會做出符合主觀預期效用(Subjective Expected Utility ; SEU)的決策。主觀預期效用的概念是薩維奇(L. J. Savage)在一九五四年出版的《基礎統計學》(The Foundations of Statistics)中所提出。根據薩維奇的說法,對於特定選擇,我們會衡量它能提供多大效用給我們,並根據它發生的可能性來進行加權。

如果我們相信新古典經濟理論那一套,以為自己真的是那麼高尚理性,當然是讓人覺得自己很不錯:我們都會謹慎挑選營養食品,照顧自己的長期健康;我們會忽略股票市場那些短線起伏波動,只著眼於長期目標和需求;我們擺脫小圈圈的褊狹,投票給那些為公眾謀求最大福利,巨細靡遺地盯緊事實的政治領袖。我當然希望人類都是這麼高尚啦,但是這種人性與市場的模型,其描述與預測功能,都跟過去把原子當作像個小行星的假設一樣沒用。而且剛好相反,我們人類其實是一群越來越恐慌而且越來越肥胖的暴徒,我們選出來的領導人其實都放大出人性中最糟糕、最邪惡的一面,絕非吸引出我們本性中的天使。

只有當我們能夠看清楚原子的本貌,才能真正駕馭它們的力量。我們能夠點亮一整個城市,甚至是完全摧毀它,純粹是因為我們捨棄優雅而追求更加精確的原子模型。同樣的,要是想要了解市場,卻不了解驅動市場的人類,那麼這樣的理解也是沒什麼用。原子是物質的基本單位;細胞是生物體的基本單位;文字是語言的基本單位;人是市場的基本單位。

在下一章裡頭,我們要從生物學、神經科學和心理學深入研究人類這種動物,這些領域跟投資決策都大有關係。各位知道這些事情以後,我想你可能會驚訝、好笑甚至是不高興。但我希望各位都能深入研究這些想法,因為只有開始了解你自己,你的財富也才會開始增加。